- KDDIホーム

- 企業情報

- ニュースリリース一覧

- 2022年

- サステナビリティボンド「KDDIつなぐチカラ債」を発行

サステナビリティボンド「KDDIつなぐチカラ債」を発行

~総額1,000億円規模、社会課題の解決や地球環境の保全につながる事業を推進~

- KDDI株式会社

2022年9月28日

KDDIは2022年9月28日、社会課題の解決や地球環境の保全につながる事業に資金使途を限定した![]() サステナビリティファイナンス・フレームワーク (以下 本フレームワーク) を策定し、KDDI初のサステナビリティボンドである「KDDIつなぐチカラ債」(無担保普通社債、以下 本社債) の発行を決定しました。

サステナビリティファイナンス・フレームワーク (以下 本フレームワーク) を策定し、KDDI初のサステナビリティボンドである「KDDIつなぐチカラ債」(無担保普通社債、以下 本社債) の発行を決定しました。

1. 本社債発行および本フレームワークの策定の背景・目的

KDDIグループは2022年5月に、事業環境の変化に迅速に対応しながら経済発展と社会課題の解決を両立するレジリエントな未来社会に向けて、「![]() KDDI VISION 2030」を掲げ、「

KDDI VISION 2030」を掲げ、「![]() 中期経営戦略 (2022-2024年度)」を策定 (

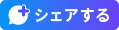

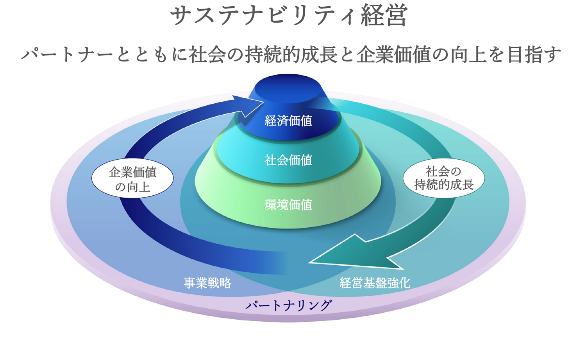

中期経営戦略 (2022-2024年度)」を策定 (![]() 注1) しました。中期経営戦略では、パートナーとともに社会の持続的成長と企業価値の向上を目指す「サステナビリティ経営」を根幹に置き、5Gによる通信事業の進化と通信を核とした注力領域の事業拡大を図る「サテライトグロース戦略」、それを支える「経営基盤の強化」を推進しています。

注1) しました。中期経営戦略では、パートナーとともに社会の持続的成長と企業価値の向上を目指す「サステナビリティ経営」を根幹に置き、5Gによる通信事業の進化と通信を核とした注力領域の事業拡大を図る「サテライトグロース戦略」、それを支える「経営基盤の強化」を推進しています。

KDDIは、「サステナビリティ経営」ならびに「サテライトグロース戦略」および「経営基盤強化」を資金調達面から推進するために本フレームワークを策定しました。5G関連投資を中心に社会課題の解決や地球環境の保全につながる幅広い取り組みを資金使途とすることで、社会の持続的成長と企業価値の向上を目指します。

具体的には、5Gエリアを構築することで、政府が提唱する「デジタル田園都市国家構想」に貢献します。また、携帯電話基地局や通信設備などの省電力化と再生可能エネルギーの利用を推進し、2030年度までにCO2排出量実質ゼロ実現を目指すなど、さまざまな適格プロジェクトに充当します。

本フレームワークに基づく初の資金調達として、総額1,000億円規模のサステナビリティボンドである本社債の発行を決定しました。

<KDDIのサステナビリティ経営>

<KDDIのサテライトグロース戦略>

2. 本社債の概要

| 名称 | KDDI株式会社第30回無担保社債 (社債間限定同順位特約付) (サステナビリティボンド) | KDDI株式会社第31回無担保社債 (社債間限定同順位特約付) (サステナビリティボンド) |

|---|---|---|

| 発行年限 | 3年 | 5年 |

| 発行総額 (予定) | 総額1,000億円規模 | |

| 発行時期 | 2022年10月 (最速) | |

| ストラクチャリング・エージェント ( |

大和証券株式会社 | |

| 主幹事証券会社 | 大和証券株式会社、三菱UFJモルガン・スタンレー証券株式会社、みずほ証券株式会社、野村證券株式会社 | |

3. 本フレームワークの策定および外部評価の取得

本フレームワークは、以下の原則やガイドラインに基づいて、核となる4つの要素 ([1] 調達資金の使途、[2] プロジェクトの評価および選定のプロセス、[3] 調達資金の管理、[4] レポーティング) について定めています。

また、本フレームワークについて、株式会社格付投資情報センター (R&I) より、上述の各原則などとの適合性に関する ![]() セカンドオピニオン (2.8MB) を取得しています。

セカンドオピニオン (2.8MB) を取得しています。

4. 調達資金の使途

本フレームワークに基づく調達資金は、KDDI中期経営戦略の「サステナビリティ経営」を推進するための取り組みとして、「サテライトグロース戦略」および「経営基盤強化」に合致した適格プロジェクトに充当する予定です。詳細は本フレームワークをご参照ください。

なお、本社債は、環境や社会課題の解決に資する事業に調達資金が充当されるSDGs債に該当します。

<SDGs債ロゴ>